| |

|

|

| ▲ 이소영 KDB대우증권 부천지점장 |

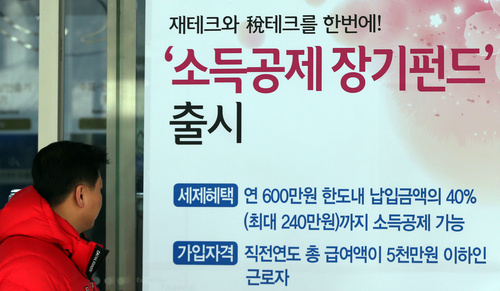

어느덧 2015년을 마감하는 시점에 올해로 가입이 종료되는 소득공제 장기펀드(소장펀드)와 재형저축에 대해 관심을 가져보자.

직전 과세연도 총급여액이 5000만원 이하인 근로자는 소득공제 장기펀드 와 재형저축에b모두 가입자격이 있다. 재형저축은 직전 과세연도 종합소득이 3500만원 이하인 사업자도 가입이 가능하다

소득공제 장기펀드는 연간 납입한도 600만원이며 납입액의 40% 만큼 연말정산시 소득공제를 받을 수 있다. 즉, 연간 600만원을 납입했을때 근로소득과표에서 240만원을 공제 받게 되고, 만약 15%세율 적용구간(1200만원~4600만원)인 경우 연말정산 시 최대 약 39만6000원의 세금을 환급받거나 내야할 세금에서 차감된다.

가입기간은 최소 5년~ 최장 10년이며 투자대상은 실적배당형으로 국내 주식시장의 40%이상을 편입하는 펀드이다.

재형저축은 이자.배당소득세가 비과세 되는 것이 장점이며 연간 납입한도는 1200만원으로 연말정산 소득공제 혜택은 없지만, 상품에 따라 원금보장형 상품 과 실적배당형인 다양한 재형저축 전용펀드중 개인의 투자성향에 따라 선택이 가능하다.

가입기간은 최소 7년~ 최장 10년이며 중도해지시 이자 및 배당소득세가 과세된다.

소득공제 장기펀드 와 재형저축의 절세효과를 비교하면 재형저축은 이자소득 등에 대해 비과세 혜택을 주는 반면, 소장펀드는 납입금액에 대해 소득공제 혜택을 주는 상품이다.

4% 확정금리 상품을 이용한 재형저축을 연간 1200만원 한도까지 저축하는 경우 약 6만7000원의 절세효과를 기대할 수 있는 반면 소장펀드는 연간 600만원 한도까지 납입한다면 최대 39만6000원의 절세효과가 발생한다.

| |

|

|

| ▲ 소득공제 장기펀드 와 재형저축의 절세효과를 비교하면 재형저축은 이자소득 등에 대해 비과세 혜택을 주는 반면, 소장펀드는 납입금액에 대해 소득공제 혜택을 주는 상품이다./사진=연합뉴스 |

소장펀드는 실적배당형인 펀드로 투자해야 하는 만큼 투자위험도 충분히 인지해야 하며 일시금으로 납입하는 것 보다는 매월 적립식으로 납입하는 것이 투자자산(주식)의 변동성에 따른 리스크를 줄일 수 있다. 주식시장이 하락할 때에도 꾸준히 납입한다면 평균 매입단가를 낮추는 효과가 있어 향후 주식시장이 상승했을 때 확정금리 상품보다 나은 수익을 기대할 수 있다.

예금자보호는 안되지만 확정금리 형태인 RP(환매조건부채권)로 4% 금리를 1만명 한도로 판매하는 증권사도 있으니 4%금리 재형저축 과 실적배당형 소장펀드를 함께 가입하면 미래 목돈마련에 좀 더 현명한 재테크가 되지 않을까? [글/ 이소영 KDB대우증권 부천지점장]