[미디어펜=김하늘 기자] 보험업계 전문가들이 자동차 보험료의 안정성을 유지하기 위해선 원가 상승이 보험료에 반영될 필요성이 있다는 주장을 제기했다.

최근 자동차보험 시장은 보험금 원가는 상승했으나, 보험료는 하락하는 추세를 보이고 있는 상황이다.

| |

|

|

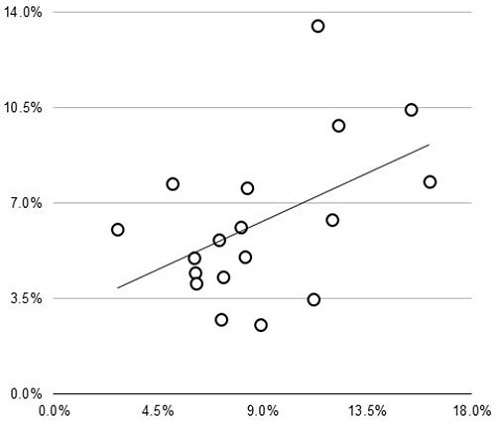

| ▲ 최저임금 인상률과 월평균 일용임금 증가율/그래프=보험연구원 |

30일 보험연구원에 따르면, 2007년부터 2017년까지 자동차보험금 원가인 의료비, 자동차 수리비, 일용임금 등은 상승했으나 자동차 보험료는 0.13% 하락했다.

같은 기간 연평균 상승률을 기준으로 △외래 진료비는 1.87% △한방진료비는 4.9% △입원진료비 2.1% △병원검사료 1.9% △자동차 수리비는 1.1% 상승했다.

자동차보험 보험금 원가 상승에도 불구하고 자동차 보험료가 하락한 원인은 보상제도 개선을 통한 보험금 누수 억제와 이로 인한 보험료 인하, 보험회사의 경쟁 심화, 그리고 자동차 보험료가 보험금 원가 상승을 반영하지 못하기 때문으로 분석된다.

특히 자동차보험 보험금 지급 기준인 일용임금은 최저임금에 영향을 받는데, 2018년 최저임금은 16.4%, 일용임금은 4.3% 올랐다. 2016년부터 2018년까지 최저임금 인상률은 연평균 11.7%, 일용임금 인상률은 연평균 5.2% 인상됐다.

대통령 공약대로 2020년 최저임금이 1만 원으로 인상될 경우 최저임금 연평균 인상률은 15.2%로 확대되고 일용임금 상승률도 확대될 것으로 전망된다.

| |

|

|

| ▲ 임금수준과 상실수익 및 휴업손해 1인당 평균보험금/표=보험연구원 |

관련업계에 따르면, 일용임금 상승은 상실수익과 휴업손해 등 1인당 평균보험금 증가율에 영향을 미치는 것으로 분석됐다.

교통사고 발생 시 가해자가 피해자의 사망·상해에 대해 지급하는 대인배상 보험금 중 소득기준으로 지급되는 보험금 산정 기준이 피해자의 소득인데, 일용임금이 소득기준으로 적용된다.

교통사고 가해자는 피해자에게 사망보험금, 위자료, 치료비와 휴업손해, 상실수익 등을 배상해야 한다. 휴업손해와 상실수익은 소득을 기준으로 산정된다.

이 가운데 휴업손해와 상실수익 보험금의 80% 이상이 일용임금 기준으로 지급된상실수익과 휴업손해로 지급된 1인당 평균 보험금은 2010년 109만2000원에서 2016년 178만원으로 연평균 8.5% 증가했다. 반면 동기간 일용임금 연평균 증가율은 5.2% 증가했다.

2013년부터 일용임금 증가율이 둔화되며 1인당 평균 보험금 증가세도 둔화됐고, 2014년 1인당 평균보험금 증가율이 14.4%를 기록한 후 2015년에는 0.9% 증가에 그치고 있는데 이는 기저효과 때문인 것으로 보인다.

휴업손해와 상실수익 보험금이 대인배상 보험금에서 차지하는 비중은 22% 내외로 크지 않지만 최저임금 인상과 이로 인한 일용임금 상승은 보험금 원가 상승을 통해 자동차 보험료 상승압력으로 작용할 것으로 예상된다.

2016년 대인배상 보험금 3조 7929억원 가운데 상실수익과 휴업손해 보험금 비중은 21.9%로 2010년 26.4%에 비해 하락하고 있다. 최저임금 인상으로 일용임금 상승률이 확대될 경우 1인당 상실수익·휴업손해 보험금 증가율도 확대될 것으로 전망된다.

전용식 보험연구원 연구위원은 자동차 보험료의 안정성을 유지하기 위해서는 보험금 원가 상승이 어느 정도 보험료에 반영될 필요가 있다고 주장했다.

그는 "최저임금 인상 등은 자동차 보험료 인상 압력으로 작용할 것"이라며 "지속적인 자동차보험 제도 개선과 보험회사의 경영효율화를 통해 보험료 인상압력을 억제할 필요가 있다"고 말했다.

또한 "보상제도 개선과 경영효율화로 손해율이 하락할 경우 보험료는 신속히 인하되는 반면, 보험금 원가 상승으로 인한 손해율 상승에도 보험료 조정이 지연될 경우 보험료 변동성은 확대될 수 있다"며 "자동차보험 제도 개선으로 인한 보험금 누수 억제는 손해율을 하락시키나 보험료가 인하될 경우 손해율이 다시 상승하기 때문에 제도 개선 효과는 일시적일 수 있다"고 설명했다.

[미디어펜=김하늘 기자]

▶다른기사보기