[미디어펜=이동은 기자]한라가 주가 부양과 주주 가치 제고를 위해 지난해에 이어 전환우선주 매입 및 소각에 나섰다. 다만 한라홀딩스가 보유한 비상장 전환우선주에 그쳐 사실상 지주사에 대한 자본금 상환이라는 시각도 나온다.

| |

|

|

| ▲ 한라 CI./사진=한라 제공 |

한라는 지난 28일 한라홀딩스가 보유한 전환우선주 34만 8050주를 취득했다고 공시했다. 1주당 취득가액은 2만 8509원, 총 99억 5074만 9500원으로 한라는 취득 후 주주가치 제고를 위해 소각할 예정이다.

이번에 매입한 전환우선주는 한라가 2013년 4월 발행한 무의결권 배당우선 전환주식이다. 한라는 재무구조 개선을 위해 한라홀딩스를 상대로 주당 3만 1100원, 1017만 4420주를 약 3164억원에 발행했으며, 9년 후인 2022년 4월부터 1년 이내에 1:5의 비율로 보통주로 전환 가능하다는 조건을 달았다.

이에 지난 4월부터 보통주로 전환이 가능했지만, 한라는 앞서 지난 3월 전환청구기간을 10년 뒤인 2032년으로 연장했다.

한라홀딩스는 앞으로도 전환청구권을 행사하지 않을 전망이다. 한라는 지난해 9월 주주환원정책을 발표하면서 별도 재무제표 기준 당기순이익의 최대 40%까지 현금배당과 자사주 매입·소각을 실시하겠다고 밝혔다.

실적과 재무 상황이 개선되면서 성장을 위한 재원 마련과 주주환원 정책을 동시에 실행할 수 있는 여건이 마련됐다는 판단에서다.

| |

|

|

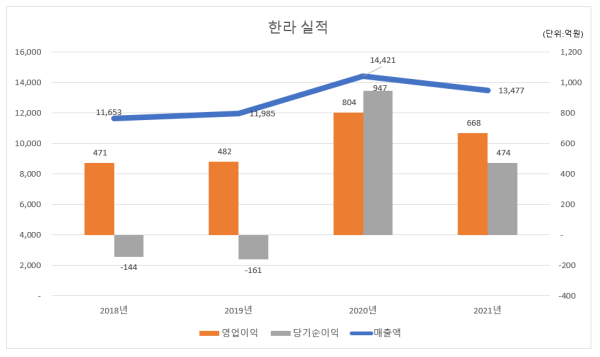

| ▲ 한라 별도 기준 실적./자료=한라 사업보고서 |

한라는 2018년 144억원, 2019년 161억원의 당기순손실을 기록하다가 2020년 947억원의 당기순이익을 내며 흑자 전환했다. 지난해는 474억원의 당기순이익을 기록했다.

또한 한라홀딩스가 전환권을 사용해 보통주 물량이 시장에 지나치게 많이 풀리면 주가 하락으로 이어질 수 있다는 설명이다.

실제로 한라는 지난 9월 50억원 규모의 자사주(106만 1341주)를 소각하고 250억원 규모의 전환우선주(81만 9537주)를 매입해 소각했다. 다만, 주주가치 제고를 위해 전환우선주 매입에 나섰다고 했지만 당시 한라홀딩스가 자동차 부품업 자회사 위코에 대한 1340억원의 현금 출자로 유동성이 악화된 상황에서 한라가 지원사격에 나섰다는 분석도 나왔다.

한라 관계자는 “전환권 행사로 보통주가 늘어나게 되면 주당 가치가 떨어지기 때문에 전환청구기간이 많이 남아있음에도 리스크를 줄이기 위해 전환우선주 매입 후 소각에 나섰다”며 “당기순이익의 40%까지 배당과 자사주 매입 등 주주환원정책에 사용하겠다는 원칙에 따라 주주가치 제고 활동을 이어나갈 것”이라고 밝혔다.

한라홀딩스는 한라의 전환우선주 매입으로 지난해 250억원에 이어 100억원 규모의 자본을 회수하게 됐다.

한 기업분석 전문가는 “한라가 상장 보통주는 놔두고 한라홀딩스가 보유한 비상장 우선주를 매입해 소각한 것은 마치 차입금을 상환하듯 우선주를 갚은 것으로도 볼 수 있다”고 말했다.

[미디어펜=이동은 기자]

▶다른기사보기