[미디어펜=조성준 기자]국내 배터리 기업들이 조금씩 벌어지고 있는 중국과의 격차를 줄이는 것을 올 한 해 과제로 내세웠다. 미국과 유럽의 공급망 재편과 신제품 개발로 역전의 발판을 마련할 수 있을 것으로 기대를 모은다.

| |

|

|

| ▲ 지난해 3월 인터배터리2023에 참가한 배터리3사 부스./사진=조성준 기자 |

11일 업계에 따르면 K-배터리 3사는 지난해 4분기 다소 아쉬운 실적을 기록할 것으로 전망된다.

현재 K-배터리는 여전히 성장하고 있지만 글로벌 배터리 시장 둔화와 중국의 약진 속에 상대적으로 부진한 모습을 보이고 있다.

최근 실적을 발표한 LG에너지솔루션은 지난해 4분기 실적으로 매출 8조14억 원, 영업이익 3382억 원을 기록했다. 매출은 전년동기대비 6.3%, 전분기 대비 2.7% 감소했다. 영업이익은 전년동기대비 42.5% 늘었지만 전분기 대비로는 53.7% 줄었다.

삼성SDI와 SK온 비슷한 흐름이다. 시장 컨센서스에 따르면 삼성SDI는 지난해 4분기 매출 6조791억 원, 영업이익 4997억 원을 기록할 전망이다. 영업이익은 전년동기대비 1.80%, 전분기대비 0.74% 소폭 증가할 것으로 보인다.

SK온은 미국 인플레이션 감축법(IRA)의 첨단 제조 생산 세액공제(AMPC)로 2000억 원 넘는 혜택을 볼 수 있지만 올 4분기에는 400억 원의 적자가 예상된다.

K-배터리 3사가 전반적인 성장 속에서도 실적 증대를 이루지 못한 이유는 글로벌 전기차 수요 감소와 중국산 배터리의 해외 인기 증가에 있다.

SNE리서치 조사에 따르면 2023년 1월부터 11월까지 글로벌 전기차 배터리 사용량은 624.4 기가와트시(GWh)로 전년 동기 대비 41.8% 성장했다.

LG에너지솔루션은 전년 동기 대비 41.8%(84.8GWh) 성장해 3위를 기록했다. SK온은13.5%(30.9GWh), 삼성SDI는 38.4%(28.2GWh) 성장률을 나타내며 각각 5위와 7위에 올랐다.

이같은 성장세에도 불구하고 국내 배터리 3사의 점유율은 23.1%로 전년 동기 대비 1.3%포인트(p) 하락했다.

동 기간 1위를 차지한 중국 CATL은 전년 동기 대비 48.3%(233.4GWh) 성장률을 기록했다. 점유율은 1.7%p 증가한 37.4%였다. 2위도 중국 업체인 BYD로 15.7%의 점유율을 기록했다.

지난해 내내 이어졌던 중국 업체들의 글로벌 점유율 확대가 지속되는 것으로 풀이된다. 또한 중국 업체들의 성장 비결은 중국 내수 시장과 유럽 등 해외 시장이 동반 성장했기 때문으로 보인다.

| |

|

|

| ▲ 2023년 연간 글로벌 전기차 배터리 시장(중국 제외) 사용량./사진=SNE리서치 제공 |

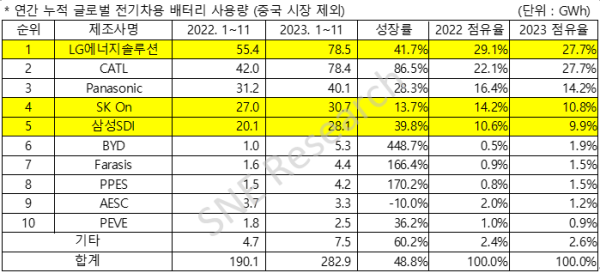

비(非)중국 시장에서는 중국 업체들이 추격 중이지만 여전히 한국 업체들이 시장을 주도하고 있다.

지난해 연간 비(非)중국 시장 전기차용 배터리 사용량 순위에서 우리나라 배터리 3사는 모두 Top 5 안으로 안착했다.

구체적으로 1위는 LG에너지솔루션, 2위 CATL, 3위 파나소닉, 4위 SK온, 5위 삼성SDI였다.

LG에너지솔루션이 전년 동기 대비 41.7%(78.5GWh) 성장하며 1위를 유지했다. SK on은 13.7%(30.7GWh), 삼성SDI는 39.8%(28.1GWh) 성장률로 나란히 4위와 5위를 기록했다.

국내 3사의 시장 점유율은 전년 동기 대비 5.4%p 하락한 48.5%를 기록했지만 배터리 사용량은 성장세를 나타냈다.

중국의 CATL은 86.5%(78.4GWh)의 연 이은 고성장세로 시장 점유율을 빠르게 확대하며 LG에너지솔루션에 이은 2위였다. 다만 점유율은 27.7%로 1위인 LG에너지솔루션과 같았다.

6위를 기록한 BYD가 1.9%의 시장 점유율을 보여 CATL과 BYD를 합쳐도 29.6%로 K-배터리 3사 합산 점유율 48.5%에는 아직 미치지 못했다.

우리나라 배터리 업체들은 중국의 비중국 시장 추격세를 따돌릴 카드가 필요한 상황이다. 글로벌 전기차 수요 증가세가 둔화하고 중국산 리튬인산철(LFP) 배터리의 높은 인기가 지속되고 있기 때문이다.

다행스러운 점은 올해부터 미국의 인플레이션 감축법(IRA)에 따른 보조금 정책이 본격화해 북미 시장에서 중국의 설 자리가 없어졌다는 점이다.

유럽연합(EU) 또한 중국산 전기차와 배터리에 보조금을 배제하는 방안 등 중국을 견제하는 제도 정비에 본격 착수한 것으로 알려졌다.

중국이 미국과 유럽에서 정책적 제약으로 경쟁력이 약화되면 우리나라 배터리는 반사이익을 볼 것으로 기대된다.

국내 업체들은 이 기회를 발판으로 LFP 배터리 상용화를 서둘러야 한다는 지적도 나온다.

현재 중국산 배터리가 비중국 시장에서 활약하는 이유가 저가형 LFP배터리 인기에 있기 때문이다.

SNE리서치는 "2024년 IRA 보조금 지급대상에 포함된 차량들에 주로 국내 3사의 배터리가 탑재돼 있어 향후 유럽과 미국 시장 성장과 함께 3사의 배터리 사용량도 함께 성장할 것으로 기대된다"고 설명했다.

[미디어펜=조성준 기자]

▶다른기사보기