[미디어펜=조성준 기자]배터리 업계가 성장 둔화 여파로 지난해 4분기 특히 어려운 시기를 보낸 것으로 파악된다. 올해도 부진이 이어질 것으로 보여 반등 여부에 관심이 쏠린다.

올해 역시 우리나라 배터리 업계가 성장이 더딜 것으로 전망되는 가운데, 실적 반등 시점에 업계 내 관심사다. 다만 미국 인플레이션감축법(IRA)에 따른 첨단제조생산세액공제(AMPC) 수혜가 있어 실적 방어에 상당한 영향을 미칠 것으로 관측된다.

| |

|

|

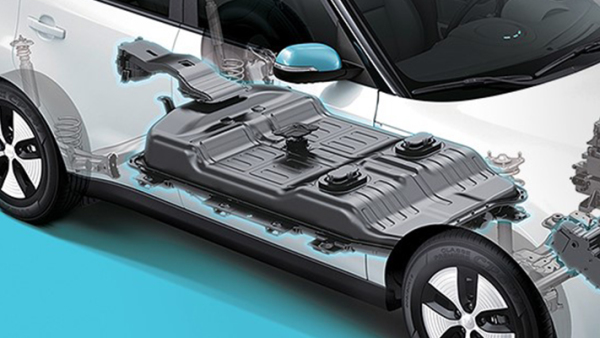

| ▲ 전기차 내부 배터리 조감도./사진=현대자동차 홈페이지 캡처 |

29일 업계에 따르면 최근 실적을 발표한 LG에너지솔루션은 지난해 전체로는 역대 최대 실적을 냈지만 4분기만 놓고 보면 부진을 면치 못한 것으로 나타났다.

LG에너지솔루션은 지난해 33조7455억 원의 매출과 2조1632억 원의 영업이익을 기록했다. 이는 전년 동기 대비 각각 32%, 78% 증가한 수치다. 지난해 IRA 수혜 규모는 약 6600억 원으로 이를 제외한 연간 영업이익은 1조5000억 원이다. 이는 창사 이래 최대 실적에 해당한다.

하지만 4분기만 보면 감소세를 면치 못했다. 영업이익은 3382억 원으로 전년 동기와 비교하면 42.5% 늘었으나 전 분기에 비해 54%나 감소했다. IRA 수혜 금액은 2501억 원이므로, 이를 제외한 영업이익은 881억 원에 불과했다. 1개 분기 만에 무려 83% 폭락한 셈이다.

4분기 부진 원인으로는 메탈가 하락에 따른 원재료 투입 가격의 래깅 효과(원재료 투입 시차)와 유럽 지역 수요 감소에 따른 폴란드 공장 가동률이 떨어졌기 때문으로 파악된다.

배터리 소재업계도 마찬가지다. 포스코퓨처엠, 에코프로, 엘앤에프 등 양극재 제조사들은 지난해 4분기 일제히 어닝쇼크를 겪었다.

포스코퓨처엠은 지난해 영업이익 359억 원으로, 전년 1659억원 대비 78.4%나 급감했다. 지난해 4분기에는 737억 원의 영업손실을 내며 적자 전환했다. 포스코퓨처엠의 분기 적자는 2015뇬 2분기 이후 8년여 만이다.

실적발표를 앞둔 에코프로비엠도 상황은 비슷하다. 증권가에서는 에코프로비엠이 작년 4분기 400억 원이 넘는 영업손실을 기록하며 전년 대비 적자 전환할 것으로 추정하고 있다.

엘앤에프도 지난해 2223억 원의 적자를 기록했다. 이 중 대부분은 4분기 영업손실 2804억 원에서 발생했다. 2022년 연간 영업이익 2663억 원을 벌어들인 것과 대조적이다.

배터리 소재업 역시 완제품 업계와 마찬가지로 리튬 등 핵심광물 가격 하락 여파가 컸다. 지난해 국내 업체들의 양극재 수출 단가는 2022년 4분기 대비 25%나 하락한 것으로 알려졌다.

전기차 수요 부진도 상황을 더욱 악화시켰다. 글로벌 전기차 수요 성장세가 꺾이면서 전기차·배터리·소재 모두 연동돼 실적 감소를 면치 못하고 있다.

문제는 실적 감소세가 단기에 그칠 것인가 장기화할 것인가에 있다. 래깅효과는 시간이 흐르면 반대로 실적에 긍정적인 영향을 줄 수도 있지만 가장 큰 문제는 전기차 보급 확산세가 둔화하는 점이다. 이는 단시일 내에 사라질 문제가 아니다.

실제로 미국 일간지 월스트리트저널(WSJ)은 28일(현지시간) "전기차에 있어 중요한 한 해가 험난한 출발을 했다"고 보도했다.

세계 최대 전기차 업체 테슬라도 지난 24일 분기 실적을 발표하면서 올해 성장률이 작년보다 현저히 낮아질 수 있다고 전망했다.

다만 전기차 성장세가 둔화된다는 것이지 전기차 수요가 감소한다는 의미는 아니어서 배터리 업계가 올해를 내실 다지기에 전념하면서 경쟁력을 강화할 기회라는 의견도 나온다.

업계 관계자는 "전기차의 폭발적인 수요 증가가 다소 둔화되면서 배터리 업계도 실적 하락을 겪었다"며 "지난해 말 원자재값 하락 등 대외적 영향이 컸던 만큼 시장 대응력을 키워야 할 때"라고 말했다.

[미디어펜=조성준 기자]

▶다른기사보기