[미디어펜=백지현 기자]안심전환대출로 은행의 대출 여력이 간접적으로 확충될 수 있으나, 가계대출 수요둔화 등을 고려할 때 대출 증가에 미치는 영향은 제한적이란 분석이 나왔다.

| |

|

|

| ▲ 김인구 한국은행 금융시장국장이 27일 오전 서울 중구 한국은행에서 열린 출입기자단 워크숍에서 '변동금리대출 비중이 높은 구조적 원인과 안심전환대출의 효과'에 관해 설명하고 있다./사진=한국은행 제공.

|

한국은행은 27일 서울 중구 한은에서 열린 출입기자단 워크숍에서 '변동금리대출 비중이 높은 구조적 원인과 안심전환대출의 효과' 세미나를 통해 안심전환대출 취급으로 가계대출의 구조가 개선되는 가운데 은행의 예대율 하락, 위험가중자산축소 등에 따라 간접적으로 은행의 대출 여력이 확충되겠으나 가계대출로 활용될 가능성은 제한적일 전망이라고 밝혔다.

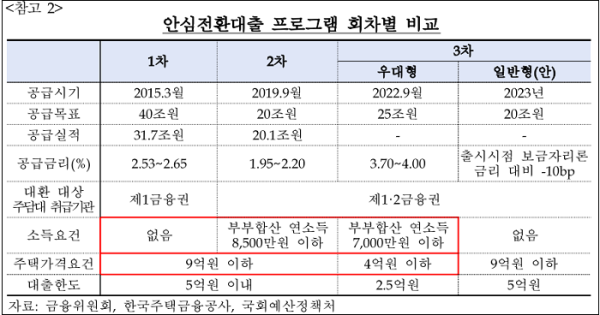

안심전환대출은 금리 상승기에 주택담보대출자의 경제적 부담을 덜어주기 위해 제1·2금융권에서 받은 변동·혼합형 금리 주담대를 장기·고정금리·분환상환 정책모기지로 대환해 주는 상품이다. 고정금리 수준은 연 3.70~4.00%로 부부 합산 소득 7000만원 이하, 주택 가격(시세 기준) 4억원 이하인 1주택자라면 신청이 가능하다. 우대형은 주택가격 3억원 이하다.

정부는 변동금리 비중을 낮추기 위해 내년까지 2년간 45조원 규모의 안심전환대출 상품을 공급할 예정이다. 정부는 안심전환대출 사업이 차질없이 진행되면 가계대출 변동금리 비중(잔액기준)이 지난 7월 78.4%에서 72.7%까지 떨어질 것으로 기대하고 있다.

| |

|

|

| ▲

|

우선 한은은 올해 중 정책모기지 공급실적이 부진한 가운데 이번 안심전환대출 규모가 크지 않음에 따라 주택저당증권(MBS) 발행물량 부담은 제한적이라고 평가했다.

올해 정책모기지 예상 공급 규모는 안심전환대출이 전액 공급되더라도 직전 3년(38조3000억원)을 소폭 상회하는 규모에 그칠 전망이며, 이번 안심전환대출에 따른 MBS 발생은 내년 중에 진행될 가능성이 높아 올해 중 물량부담은 거의 없을 것이란 분석이다.

다만 은행의 MBS 의무매입을 고려핸 선제적 포트폴리오 조정 및 여타 채권 매수여력 축소 등이 국고채, 금융채, 공사채 시장에서의 수급에 부담으로 작용할 가능성이 지적됐다. 지난 사례를 보면 안심전환대출 MBS 발행 후 은행의 보유 채권은 2015년에는 국고채(-6조6000억원), 공사채(-4조6000억원), 금융채(-3조3000억원)가 감소했고, 2019년에는 국고채(-4조원)가 감소했다.

또한 주택금융공사가 시장금리 상승에 대비한 금리 리스크 헤지(국채선물 매도 또는 IRS Pay, 주로 3년물)를 위해 국채선물 매도 등을 실시할 경우 국고채금리의 변동성은 확대될 가능성이 있다. 실제 2015년 1차 안심전환대출 출시 직후 4~5월 중 국고채(3년물)금리가 최대 53bp(1bp=0.01%포인트) 상승했다. 2019년 2차 안심전환대출 당시에도 10~11월중 최대 34bp 오른 것으로 기록됐다.

한은은 "안심전환대출로 은행의 대출여력이 확충될 가능성은 제한적일 전망"이라며 "은행권의 MBS 의무매입에 따른 은행의 투자 포트폴리오 선제적 조정, 주택금융공사의 국채선물용 헷지거래 등에 따른 영향은 유의할 필요가 있다"고 밝혔다.

[미디어펜=백지현 기자]

▶다른기사보기